Chińska dominacja w przemyśle odzieżowym traci na sile. Rosnące koszty, surowe regulacje i nieopłacalna specjalizacja otwierają drzwi dla nowych graczy. Powrót Donalda Trumpa i jego twarda polityka handlowa mogą jeszcze bardziej przyspieszyć globalne przetasowania. Coface wskazuje kraje, które już dziś szykują się do przejęcia pałeczki w światowej produkcji odzieży.

Trzy kluczowe trendy

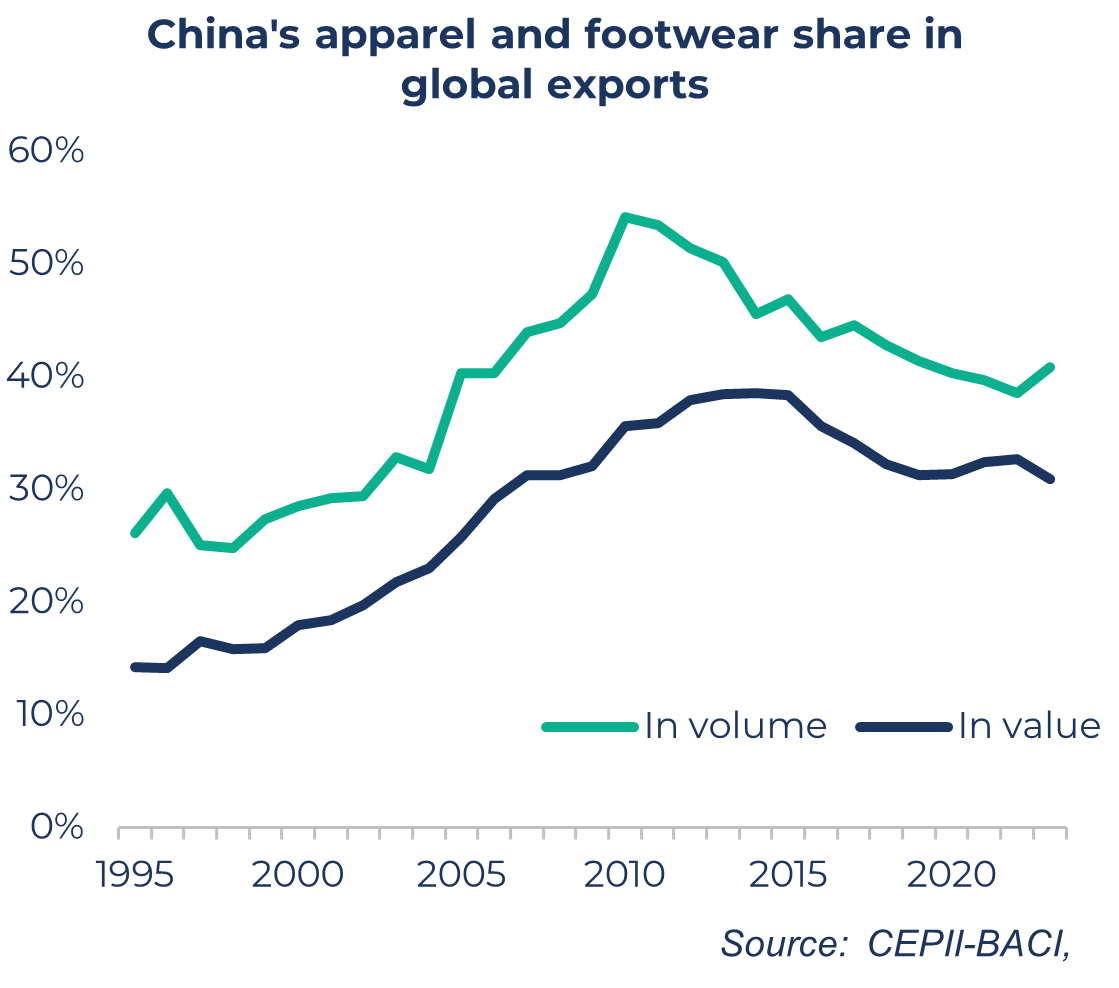

- Chiny tracą pozycję: Udział Chin w globalnym eksporcie odzieży spadł z 54% w 2010 roku do 41% w 2023 roku.

- Azja Południowa i Południowo-Wschodnia zyskują na znaczeniu: Bangladesz, Kambodża, Pakistan, Wietnam i Indie mają najlepszą pozycję, jeśli zostaną zastosowane jednolite stawki celne.

- Europa zyskuje na znaczeniu: Przy wzajemnych stawkach celnych Albania, Gruzja i inne kraje europejskie stałyby się relatywnie bardziej konkurencyjne.

Liberalizacja handlu i siła eksportowa Chin

Stopniowe znoszenie limitów ilościowych na tekstylia w latach 1995–2005, w połączeniu z przystąpieniem Chin do Światowej Organizacji Handlu (WTO) w 2001 roku, znacząco pobudziło eksport odzieży i obuwia z tego kraju, który wzrósł 4,8-krotnie w latach 1995–2010 (w porównaniu do 1,4-krotnego wzrostu w pozostałej części świata).

Jednakże tego przełomu nie można wyjaśnić wyłącznie liberalizacją handlu. Chiny wykorzystały swoją dużą populację i niskie koszty pracy (kluczowy czynnik stanowiący 20–30% końcowego kosztu odzieży), ogromne zasoby naturalnych i chemicznych włókien tekstylnych oraz stabilność polityczną.

Globalna konkurencja: ograniczenia chińskiego modelu

Chociaż Chiny pozostają największym eksporterem odzieży na świecie, ich dominacja słabnie. Udział Chin w globalnym eksporcie spadł z 54% w 2010 roku do 41% w 2023 roku.

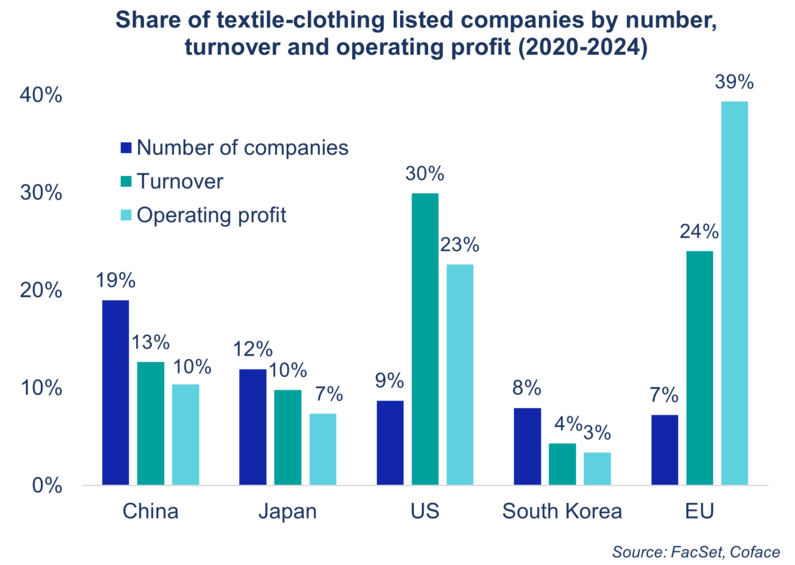

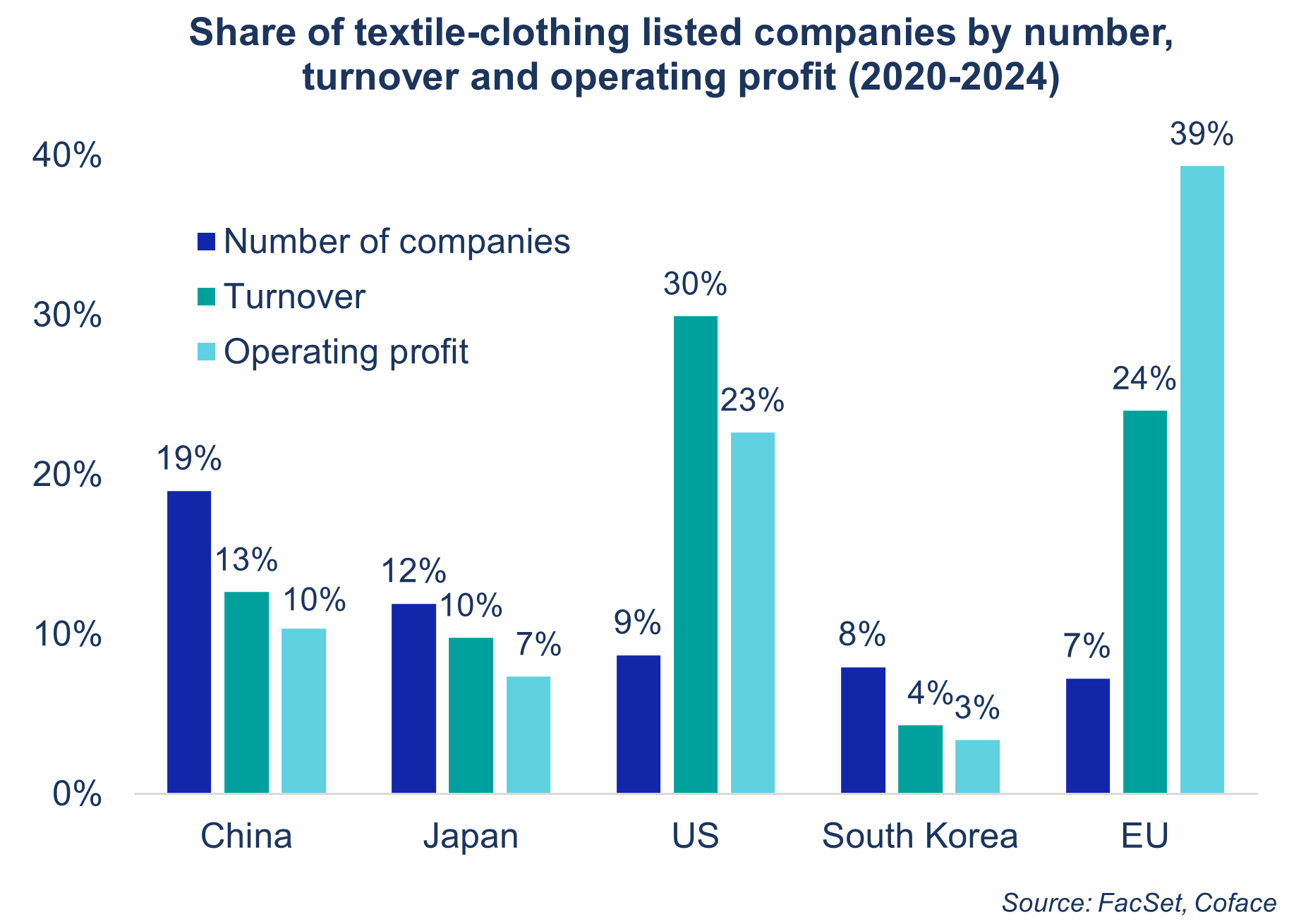

Ten spadek można wyjaśnić modelem gospodarczym opartym na podwykonawstwie dla zachodnich marek. Jednak działalność produkcyjna zajmuje bardzo niską pozycję w łańcuchu wartości. W rezultacie, mimo że chińskie firmy stanowiły aż 19% wszystkich przedsiębiorstw w branży (w skali globalnej), wygenerowały one jedynie 10% zysków sektora w latach 2020–2024.

Utrata konkurencyjności jest dodatkowo pogłębiana przez nieustanny wzrost wynagrodzeń (średnio o 6% rocznie od 2010 roku). W 2000 roku amerykański pracownik zarabiał 18 razy więcej niż chiński, podczas gdy w 2023 roku już tylko 4,6 razy więcej. Do tego dochodzą nowe ograniczenia regulacyjne, zwłaszcza środowiskowe, które zwiększają koszty produkcji. Wszystko to wskazuje na to, że chiński model zaczyna się wyczerpywać w warunkach rosnącej globalnej konkurencji.

Scenariusz jednolitych ceł: Azja Południowa w gotowości

Powrót Donalda Trumpa może przyspieszyć dywersyfikację łańcuchów dostaw tekstyliów z dala od Chin. Grupa Coface opracowała indeks atrakcyjności krajów, oparty na dostępności taniej siły roboczej, istnieniu rozwiniętego przemysłu odzieżowego oraz łatwości prowadzenia działalności gospodarczej.

W początkowym scenariuszu, w którym wszyscy partnerzy handlowi Stanów Zjednoczonych podlegają jednolitym cłom w wysokości 10%, z wyjątkiem Chin, które są obłożone wyższymi stawkami, krajami najlepiej przygotowanymi do przejęcia udziałów w rynku są Bangladesz, Kambodża, Pakistan i Wietnam. Indie, zajmujące 6. miejsce, również mogą skorzystać dzięki rozwojowi swojego ogromnego rynku wewnętrznego. Wreszcie, relokacja produkcji po pandemii Covid może przynieść korzyści takim krajom jak Albania i Gruzja w Europie oraz Salwador w kontekście rynku amerykańskiego.

Scenariusz wzajemnych ceł: Europa lepiej przygotowana

W tym drugim scenariuszu administracja USA wprowadza zróżnicowane stawki celne, zgodnie z zasadą wzajemności ogłoszoną w kwietniu, a następnie zawieszoną. W takiej sytuacji nasz indeks sugeruje, że same cła nie wystarczyłyby, by zniwelować przewagę konkurencyjną Bangladeszu. Pomimo wysokiej stawki (37%), wpływ pozostaje ograniczony dzięki niewielkiemu uzależnieniu od rynku amerykańskiego oraz silnym powiązaniom z Unią Europejską.

Z kolei kraje takie jak Wietnam, Lesotho i Jordania straciłyby na konkurencyjności. Kraje europejskie natomiast zyskałyby względną przewagę dzięki niższym cłom i mniejszemu uzależnieniu od rynku amerykańskiego chyba że doszłoby do nagłego wzrostu stawek do 50%, jak zagroził Donald Trump pod koniec maja.

Pobierz raport "Rekonfiguracja globalnych dostaw odzieży" już teraz!

(.pdf 3,04 Mo)

[1] 55% customs duties for China until 12 August